La crisis de la desarrolladora inmobiliaria china Evergrande ha despertado en el mundo financiero los temores de repetición de la gran recesión iniciada en 2008 con la caída de Lehman Brothers en Estados Unidos. Hay similitudes, y también diferencias importantes.

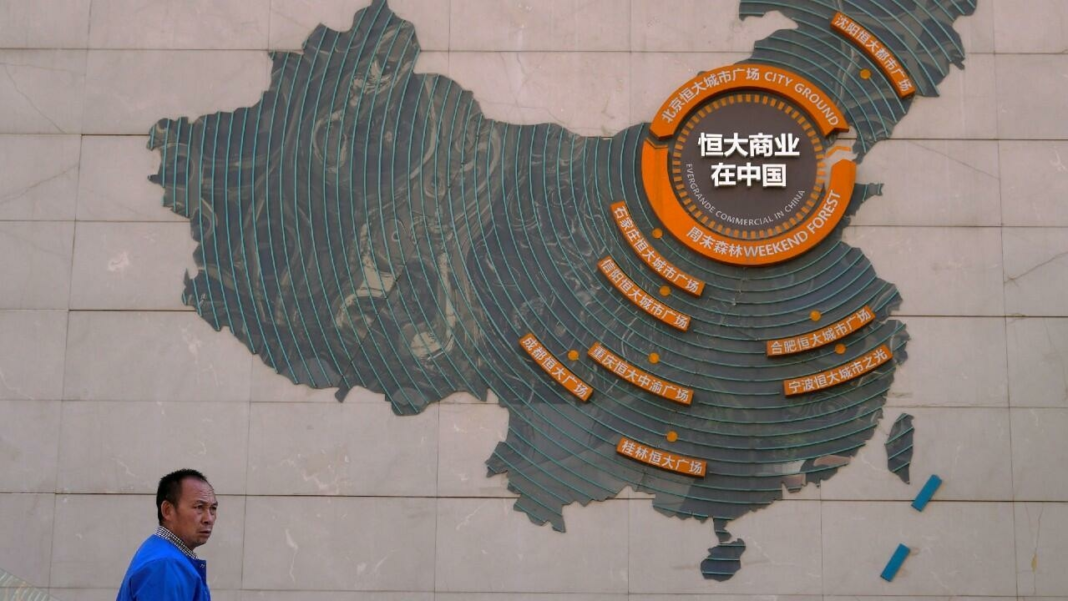

Evergrande es una de las desarrolladoras más importantes, para unos la primera, para otros la segunda. El podio del sector está formado por tres empresas originarias de la sureña provincia de Guangdong: Evergrande (Shenzhen, 1997), Country Garden (Foshan, 1992) y Vanke (Shenzhen, 1984), acompañadas por su vecina China Overseas Land (Hong Kong, 1978), todas en el pentágono de desarrollo que incluye a Foshan, Cantón, Shenzhen, Hong Kong y Macao, cuyas producciones confluyen en la desembocadura del Río de las Perlas.

Es el área de mayor concentración de obreros industriales del mundo. Lidera la producción mundial de electrónica avanzada y es el mayor y más rápido crecimiento urbano del que se tenga registro a nivel mundial. Shenzhen –a 17 minutos por tren de Hong Kong– fue por siglos una aldea de pescadores que en sólo cuarenta años pasó de unos miles de pobladores a más de 10 millones. Los precios de las viviendas llegan a superar a los de Hong Kong, una de las ciudades más caras del mundo. China, en su conjunto, pasó de ser un país campesino (80% en 1978) a tener mayoría urbana (50% en 2011 y 60% en la actualidad). Varios cientos de millones migraron en búsqueda de trabajo y la construcción de viviendas adquirió una aceleración arrolladora. Según el economista británico Michael Roberts, “el sector de bienes raíces representa actualmente el 13% de la economía –cuando era sólo el 5% en 1995– y alrededor del 28% del total de préstamos del país”.

Es difícil mantener un adecuado equilibrio entre el desarrollo urbano y la necesaria construcción de viviendas en un proceso tan prolongado de alto crecimiento en el país más poblado del mundo. China ha estado caracterizada por una elevadísima tasa de construcción y, al mismo tiempo, por un elevado porcentaje de viviendas y barrios terminados no ocupados. Esta situación de excedente de viviendas desocupadas lleva más de una década. El temor al estallido de una burbuja inmobiliaria ha sido permanente y hasta el momento no se ha producido porque el flujo de campesinos a las ciudades no ha cesado –aunque sí menguado en años recientes–, mientras las “ciudades fantasmas” van cambiando de lugar a medida que se van habitando las anteriores. Desde países con poco incremento poblacional urbano es difícil calibrar si esa desocupación temporal es preludio de un estallido o si forma parte de las complejas realidades manejables que trae el desarrollo acelerado.

Evergrande cotiza en la Bolsa de Hong Kong desde 2009 y tiene activos por el equivalente a 355.000 millones de dólares, mientras sus pasivos suman el equivalente a 305.000 millones (casi el 2% del PBI chino), pasivos que involucran a más de un millón de clientes, 170 bancos, 120 instituciones financieras (banca en la sombra y otras) y miles de proveedores nacionales. De esa deuda, la mayoría está nominada en yuanes y algo más del 10% en dólares en manos de inversores internacionales. Ocupa en forma directa a más de 200.000 personas e indirectamente a casi 4 millones. No es la única desarrolladora importante sobreendeudada. La reducción del crecimiento chino y el estancamiento de su población total, unidos a las complicaciones que trajo la pandemia, han ralentizado el mercado inmobiliario.

La venta anticipada de departamentos antes de su terminación a clientes finales, pero principalmente a inversionistas, ha permitido a la empresa financiar nuevos proyectos. Es básicamente un “esquema Ponzi”, que necesita una aceleración permanente de las operaciones para su funcionamiento. Este esquema fue exitoso mientras la tasa de crecimiento se mantuvo muy elevada y la empresa ganaba participación desplazando rivales. Pero cuando la demanda se ralentiza, los ingresos son menores que las salidas en efectivo. Eso es lo que ha estado pasando en los últimos años: la bola de nieve ha crecido tanto que, a la fecha, Evergrande tiene cerca de 800 proyectos en distintas fases de construcción con más de 1,2 millones de clientes en espera. La policía ha tenido que intervenir para mantener el orden cuando una multitud de clientes expresaban su angustia e ira frente a la sede central de la desarrolladora en Shenzhen. Si esta crisis no se produjo antes, ha sido por la escala monumental de crecimiento de la urbanización, que ha menguado mucho en los últimos años.

La construcción y comercialización de viviendas fue de los primeros sectores que se privatizaron. La función del sector es resolver problemas de vivienda a los inmigrantes rurales, pero ha ido derivando, en proporción no desdeñable, en un refugio de valor para invertir los excedentes financieros de empresas y personas con ingresos elevados. En nada se diferencia de la especulación con bienes raíces de los países centrales de Occidente. Este proceso de financiarización comenzó a fines del siglo pasado. Evergrande se ha especializado en esos clientes especulativos que no están interesados en vender u ocupar sus propiedades, sino esperar que la demanda incremente su precio en forma permanente (“poner la plata a trabajar”). La empresa se recuesta en ellos más que en los usuarios finales, con proyectos de media y alta gama que desarrolla en áreas que no restringen la cantidad de unidades acumulables por persona. Además de los bancos y la emisión de bonos (a elevadas tasas de interés), la compañía utiliza crecientemente la “banca en la sombra”, incluidos los fideicomisos y otros instrumentos financieros. Por la creciente iliquidez la empresa, actualmente está buscando desprenderse de activos para afrontar sus obligaciones, con descuentos de hasta 30% en los departamentos, con pagos a proveedores en metros cuadrados y venta de acciones en otras empresas no inmobiliarias desarrolladas en estos años. La aceleración de este proceso de reducción de deuda no ha sido lo suficientemente efectiva como para avanzar en el cumplimiento de los topes que los reguladores gubernamentales –conscientes del exuberante apalancamiento– impusieron al sector inmobiliario en agosto de 2020, sintetizado en tres índices de deuda (las llamadas “tres líneas rojas” ).

Evergrande ha podido sortear la primera dificultad el miércoles pasado. Su controlada Hengda Real Estate Group anunció que “ha negociado una resolución fuera de Bolsa” con tenedores de 4.000 millones de yuanes (618 millones de dólares) de notas denominadas en yuanes. Pero no hay signos de que hayan honrado un pagaré de intereses, nominado en dólares, que venció al día siguiente, estimado en 83,5 millones de dólares. Según una nota publicada ese día en The Wall Street Journal, “el gobierno central pide a los gobiernos locales que se preparen para la posible caída de Evergrande”. De ser cierta esta noticia, implicaría que no habrá salvataje. A la empresa le quedan 30 días para honrar esa deuda antes de su falencia. En el medio hay otros vencimientos, por lo que la historia continúa.

La principal diferencia con la burbuja financiera de 2008 en Estados Unidos es el tipo de intervención del Estado y la hegemonía de las empresas del Estado en el sector financiero chino. En el trabajo citado, Michael Roberts afirma que no va a haber un colapso financiero en China, a pesar que, además de Evergrande, hay otros cuatro importantes desarrolladores en serias dificultades financieras por las mismas razones: “El gobierno controla casi todo, incluido el Banco Central, los cuatro grandes bancos comerciales estatales, que son los bancos más grandes del mundo, los llamados ‘bancos malos’, que absorben préstamos incobrables, grandes administradores de activos, la mayoría de los más grandes compañías. El gobierno puede ordenar a los cuatro grandes bancos que intercambien préstamos en mora por participaciones en acciones y se olviden de ellos. Puede decirle al banco central, el Banco Popular de China, que haga lo que sea necesario. Puede decirle a los administradores de activos y fondos de pensiones estatales que compren acciones y bonos para apuntalar los precios y financiar empresas. Puede decirle a los malos bancos estatales que compren deudas incobrables de los bancos comerciales. Entonces se descarta una crisis financiera porque el Estado controla el sistema bancario”. Su conclusión es que si el Estado chino hace el esfuerzo puede evitar que la burbuja estalle, “desinflándola” con intervención inteligente. Pero indica que ello encaminaría a China a un parcial estancamiento.

Las desarrolladoras inmobiliarias no forman parte del plan Made in China 2025. No es un sector tecnológicamente de punta como las tecnologías de la información y la comunicación (TICs), las farmacéuticas, defensa y aeroespaciales. Tampoco están al mando del tablero económico, como el sector financiero –que es mayoritariamente estatal–, o son la base de otros sectores como la energía, combustibles y construcción de infraestructura, donde, con excepción de las TICs, es importante la presencia de empresas del Estado (SOEs). No es un sector estratégico, pero sin dudas es el más problemático por las consecuencias negativas que genera la expansión descontrolada de la especulación privada. Un estallido de la burbuja podría llevar a la primera recesión por crisis financiera en China, peligro que la intervención estatal ha evitado hasta el presente. La caída muy pronunciada de las bolsas de valores chinas en 2015 no llegó a provocar una recesión económica, y la pandemia tampoco lo logró, aunque desaceleró el crecimiento a un 2,3% en 2020, mientras el resto del mundo sufría un retroceso de distinta magnitud, según los países.

Debido a su peso en la economía china, el sector de la construcción privada fue creciendo hasta que llegó a tener empresas “demasiado grandes como para caer”: la misma trampa o chantaje que han usado las grandes empresas financieras en Estados Unidos para buscar su salvataje. La deuda total de China (pública y privada) equivale al 317% del PBI (2020), pero está nominada, básicamente, en yuanes. La deuda del Estado está en torno del 60%, casi toda en yuanes, baja para los estándares internacionales. La deuda externa en divisas es el 15% del PBI y China es acreedora con más del 6% de la deuda mundial en sus activos financieros, muy superior a su deuda en dólares. Esto significa que el Estado chino no tiene debilidad financiera ni restricción externa.

En este año, el gobierno mostró su determinación para combatir actividades monopólicas y prevenir desbordes financieros del sector TIC, ejemplificado en las elevadas multas impuestas a Alibaba y otras empresas. Ahora le toca aplicar los correctivos a la especulación financiera de los mayores desarrolladores inmobiliarios, de los cuales Evergrande está en el ojo de la tormenta.

En cualquiera de las alternativas, sea que estalle la burbuja inmobiliaria o que la mano visible del Estado lo evite, son nuevos desafíos que pondrán a prueba la capacidad del socialismo chino de contener los desbordes especulativos del mercado.